Question 1

クレジットカードの仕組みって?

イタリアンはとっても楽しみだけど・・・。

翔平、さすがにお金使いすぎじゃない?

使いすぎると大変なことになることがわかったし、今後は気をつけるよ・・・。

ポイント

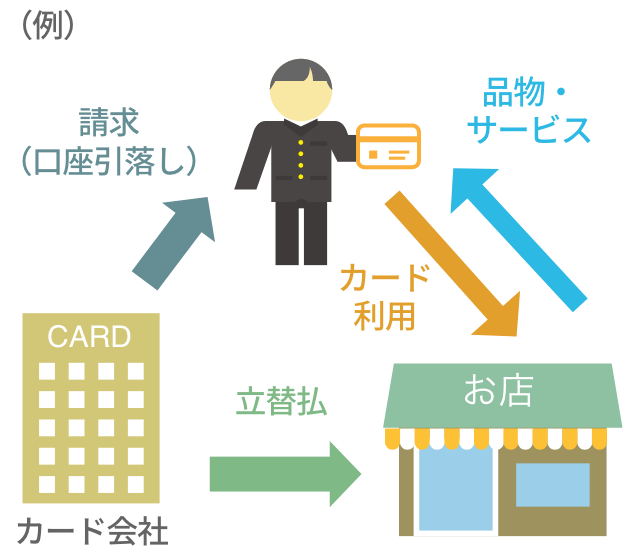

- クレジットカードは、カード会社が利用者を信用して立替払いし、その分をあとで利用者に請求するという仕組みです。

- クレジットカードには、現金を持ち歩かなくてよい、支払方法を選べるなどのメリットがありますが、その時に持っている金額以上の買い物ができるので、使い過ぎには注意しましょう。

- 支払方法を分割払いやリボ払いにした場合、手数料が発生します。気づかないうちに支払総額が高くなっていることのないよう、仕組みを理解して賢く使うことが必要です。

レストランでの食事やお店での買い物のとき、クレジットカードを使うと、現金を使わずに会計を済ませることができます。

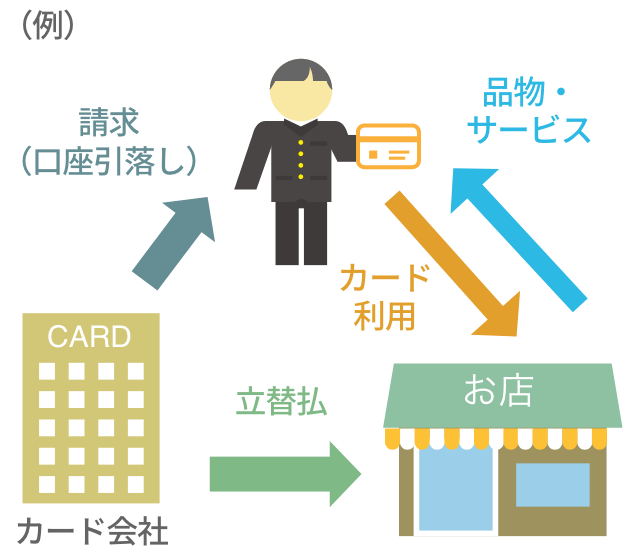

クレジットカードを使うと、カード会社が利用者の代わりにお店に代金を支払ってくれることになっているからです。

もちろん、カード会社は、利用者を信用して代わりに代金を支払ってくれるだけなので、利用者はその分をあとからカード会社に支払わなければなりません。

クレジットカードを使うときは、1回払い・分割払い・リボ払いなどの支払方法を選びます(あとで変更できることもあります。)。

分割払いやリボ払いでは、使った金額に加えてカード会社の手数料がかかるので、よく考えて選びましょう。

クレジットカードは、その時に持っている金額以上の買い物ができるため、知らないうちに使い過ぎるおそれがあります。また、分割払いやリボ払いは、1回当たりの支払額が少なくなるものの、手数料がかかり、支払総額が増えることにも注意しましょう。

便利なクレジットカードの仕組みをきちんと理解して賢く使うことが必要です。

そういう仕組みなんだ。

でも、なんでカード会社は代わりに払ってくれるの?何かメリットがあるのかな?

カード会社は、利用者から年会費、カードを使えるお店(加盟店)から手数料をもらっているんだよ。

加盟店にも、カードが使えることでお客さんが増えるというメリットがあるよ。

利用者、カード会社、加盟店の3者にメリットがあるんだ。

Question 2

デビットカードとか電子マネーとの違いは?

交通系ICカードや「○○ペイ」で支払うときも現金を払っていないけど、これってクレジットカードと同じものなの?

翔平が言ってるのは、プリペイド式の電子マネーのことじゃない?クレジットカードとは仕組みが違うはずだよ。

ポイント

- クレジットカードは残高以上の額の買い物をすることができますが、デビットカードや電子マネー(プリペイド型)は残高以上の額の買い物をすることができません。

- 自分が使おうとする決済手段の内容をきちんと確認しておくことが大切です。

最近は、ショッピングなどをしたとき、現金以外の方法で支払をすることが多くなっています。これをキャッシュレス決済といいます。キャッシュレス決済の方法には、クレジットカードのほか、デビットカードや電子マネーがあります。

○クレジットカード

利用額をいったんカード会社が立て替え、1ヶ月などの期間ごとにその期間中の利用額を集計して、その後の決まった時期に利用者の預貯金口座から利用額が引き落とされます。

カード利用時の預貯金口座の残高以上の額の利用ができます。

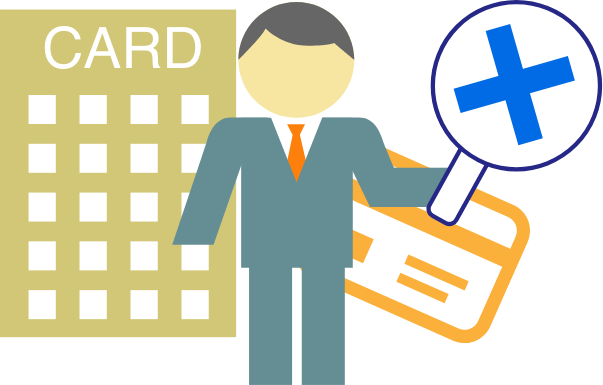

カード会社はいったん立て替えた分を後から利用者に請求するので、ちゃんと払ってくれる人なのかどうか、カードを作るときに審査を行います。

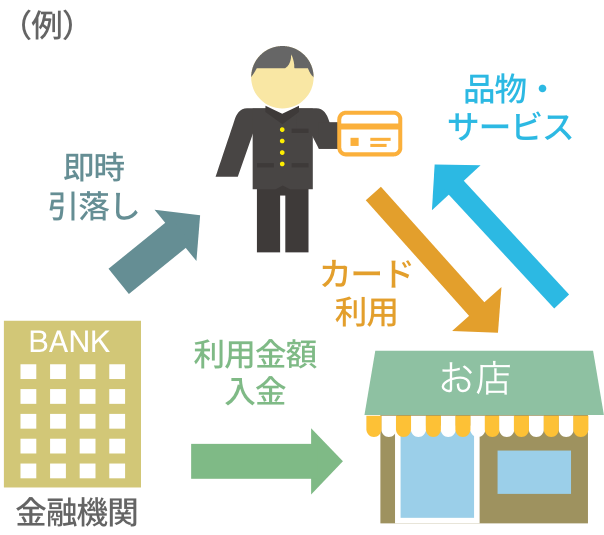

○デビットカード

お店での支払の際にカードを提示するところはクレジットカードと同じですが、カード会社が立替払いするのではなく、直ちに利用者の預貯金口座から利用額が引き落とされるカードです。

カード利用時の預貯金口座の残高以上の額の利用はできません。

直ちに引き落としがされるので、分割払いなどはできず、支払方法は一括払いのみです。

基本的にカードを作るのに審査はありません。

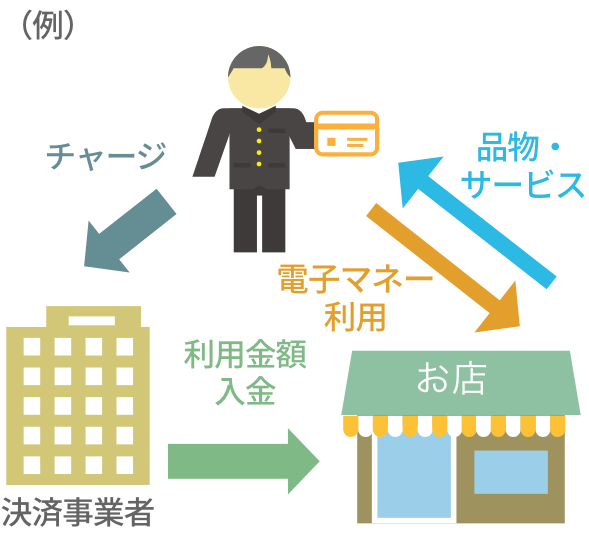

○電子マネー(プリペイド型)

電子マネーにはさまざまなものがありますが、普及しているプリペイド型の電子マネーは、利用の前に利用者がチャージしておき、チャージの残額の範囲内で支払をするというものです。カードタイプの交通系ICカードや、「○○ペイ」などのアプリで利用するタイプのものなどがあります。

電子マネー利用時の残高以上の額の買い物などはできません。

支払方法は一括払いのみで、作成するときの審査もありません。

※電子マネーにはポストペイ型と呼ばれるものがあり、その多くはクレジットカードと紐付けられています。また、デビットカードの中には、残高不足の場合に立替えがされるものもあります。

そのような場合には、利用時の口座の残高やチャージ残高を超える額の買い物ができることになります。自分の使っている電子マネーがどういう仕組みになっているのか、きちんと確認しておくことが大切です。

Question 3

支払を滞納してしまうと、どうなるの?

サックスを分割払いで買ったから、きちんと払えるようにバイト頑張らないと・・・!

月々の支払額がそこまで高くないからって、支払を滞納すると大変なことになるから、他にいろんな物を無計画に買っちゃだめだからね!

ポイント

- クレジットカードを作るときには、カード会社は利用者の信用(ちゃんと支払ってくれる人かどうか)を審査します。

- 支払の滞納が続くと、利用額を後からちゃんと支払うことができない人だと扱われることになってしまい、後々融資を受けられなくなったり、カードを作れなくなったりすることがあります。

クレジットカードには、まとまったお金を持ち歩かなくてもよくなったり、スムーズにインターネットでの買い物をすることができるという利点があります。

一方で、利用時の財産以上の買い物ができてしまうため、使いすぎにも注意が必要です。

あなたがお店で利用した金額をカード会社が立て替えたのにあなたがカード会社に対する支払をしなければ、カード会社がその分損をしてしまいます。

ですので、カード会社は、クレジットカードを作るときに、利用者の職業や年収などから、ちゃんと支払をしてくれる人かどうかを審査して、カードを作れるかどうか、いくらを限度として利用できるかを決めます。

そして、あなたが支払を滞納すると、その後に別のカードを作ったり、融資を受けたりするときに、過去の支払を滞納したことも、その信用の審査の際に考慮されることがあります。

支払の滞納が重なり、あなたがちゃんと支払をすることができない人だと扱われてしまうと、後々融資を受ける必要が生じたとき(家を買うときの住宅ローンなど)に、融資を断られてしまうかもしれないのです。

Question 4

分割払いやリボ払いって、何?

支払の方法として分割払いやリボ払いがあるとは聞くけど、正直、違いがよくわからないんだよね・・・。

ポイント

- クレジットカードには、様々な支払方法があります。

・一括払い

利用代金を、支払後の決まった時期にまとめて支払う支払方法です。

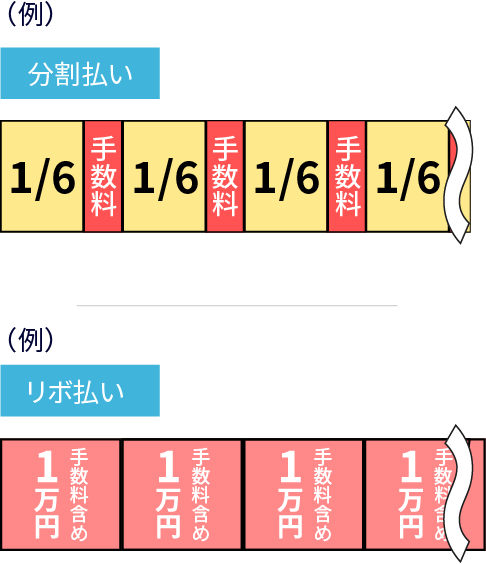

・分割払い

利用代金のうち、ある食事や買物に使った金額を分割して支払う支払方法です。

・リボ払い

利用件数や利用金額に関係なく、毎月一定の金額を支払うのがリボ払いです。 - 分割回数を多くしたり、リボ払いで少額の支払金額を設定すると、支払回数が増え、手数料の金額も増えることになります。

クレジットカードには様々な支払方法があります。

翌月に代金を一括で支払う「一括払い」のほかに、翔平君が店員さんから提案されていた「分割払い」や、「リボルビング方式」(「リボ払い」と言われることもあります。)もあります。

○一括払い

利用代金を、支払後の決まった時期にまとめて支払うのが一括払いです。

その翌月の特定の日であることが多いです。

○分割払い

利用代金のうち、ある食事や買物に使った金額を分割して支払うことにするのが分割払いです。

例えば、ある買物の際に6回の分割払いを指定した場合には、最初の支払日から6回にわたって、その金額を分割して支払うことになります。

○リボ払い

利用件数や利用金額に関係なく、毎月一定の金額を支払うのがリボ払いです。

この金額については、自分で自由に設定できる場合や、いくつかのコースから選択できる場合などがあり、クレジットカードによって異なります。

分割払いやリボ払いは、翌月の支払額を低く抑えることができます。

一方で、分割払いやリボ払いには手数料がかかります。

分割回数を多くしたり、リボ払いで少額の支払金額を設定すると、支払回数が増え、手数料の金額も増えることになります。

また、リボ払いの場合には、残高の総額に応じて手数料額が決まることになるため、その額が直感的に分かりにくい場合があります。

Question 5

支払方法によって、どれくらい支払額に差が出るの?

うーん、わかったような、わからないような・・・。

実際にどれくらい支払額に差が出るの?

それでは、第4話での翔平君を例に考えてみましょう。

翔平君は、10万円のサックス入門セットを買っていましたね。

来月には亜美ちゃんとのデートも控えていますし、ちょっと奮発しすぎな気がします。

さて、カード会社がインターネット上で公開しているシミュレーターで、計算してみましょう。

○ 一括払いの場合

支払期間 :1ヶ月

支払額合計:10万円

○ 分割払いの場合(6回払い・実質年率15%の場合)

支払期間 :6ヶ月

支払額合計:10万4236円(うち手数料4236円)

○ リボ払いの場合(月1万円の支払・実質年率15%の場合)

支払期間 :10ヶ月

支払額合計:10万6707円(うち手数料6707円)

支払期間が長いほど、支払額は多くなっていますね。

これは、支払期間が長いほど、手数料が増えるからです。

分割払いやリボ払いには、その商品が必要だけれど、手元にお金がなく、後にまとまった収入が見込める場合などに、商品を手に入れることができるという利点があります。

ただ、月々の支払額を低く抑えようとするほど支払期間が長くなり、最終的な支払額の合計は大きくなることは、きちんと覚えておきましょう。

カード会社がインターネット上で公開しているシミュレーターもありますので、どれくらいの利用額についてどのような支払額を選択すると毎月の支払額や支払総額がどうなるのか、試算してみるのもよいでしょう。

Question 6

支払えなくなってしまったら、どうすればいいの?

もし、毎月の支払額が高くなりすぎて、支払えなくなってしまったら、どうすれば良いのだろう。

色々な方法があるけれど、まずは、周りの信頼できる人に相談することが大切だよ。

ポイント

- 万が一支払不能になってしまったときのために、専門家の力を借りた任意での手続や、裁判所等での手続があります。

- 言い出しにくいことかもしれませんが、放っておいても事態は悪化する一方です。破産手続などを選ぶと信用は傷つきますが、それ以上に大事なもの(あなたの命など)を守るために、まずは、信頼できる人に相談しましょう。

クレジットカードで買い物をしすぎたり、貸金業者からの借入額が増えたりして毎月の支払額が高くなり、支払ができなくなってしまった場合であっても、放っておいてはいけません。

これまで説明したとおり、支払滞納が続くとあなたの信用が傷ついてしまいますし、また、滞納している間も手数料は発生しますので、支払わなければいけない総額はどんどん増え続けることになり、良いことはありません。

毎月の支払ができなくなった場合には、

・弁護士、司法書士等の専門家に依頼してカード会社と交渉してもらい、今後の返済額や方法について合意をして、その合意に従って返済していく方法(任意整理)

・支払ができない状態である場合に、支払義務を免除してもらうことを目的とした法的な手続(破産手続等)

などの手段があります。

いずれにせよ、早めに専門家に相談することが大事です。

「破産」という響きを聞くと、ネガティブな印象を持ってしまうかもしれませんが、カードの使いすぎという失敗にきちんと向き合った上で、問題を解決して、新たに出発をしようとする行為です。

カードを使いすぎてしまうことは反省すべきことですが、それを解決する方法として、このような方法を選ぶことは恥ずかしいことではありません。

また、そのような場合のための手続は準備されていますので、お金を返せないことを苦にして、それよりも大切な、あなたの命などを絶つという選択をする必要もありません。

ですので、万が一カードを使いすぎてどうしようもなくなったときでも、このような方法があることを覚えておき、早めに身近の信頼できる人に相談することが大切です。

第4話 解説

- クレジットカードの利用は慎重に -