Question 1

税金って、いつから払わなければいけないの?

税金って、大人になったら払うというイメージだよね。いつから払わなければいけないんだろう。

消費税なんかは、今でもその分のお金をお店に払っているよね。

ポイント

- 税金の納付は、社会を維持するために不可欠なものです。

- 皆さんは、「消費税」や「所得税」など、様々な場面で税金に関わることになりますが、その仕組みについて知っておきましょう。

税金の納付は、私たちが暮らす社会を維持するのに必要不可欠です。

私たちが普段使っている様々なインフラは、私たちが納めている税金で維持されています。

税金には様々な種類があり、その全てを覚えるのはとても大変です。

ここでは、皆さんに最も身近な税金である「所得税」、「消費税」について学んでいただければと思います。

「所得税」とは、皆さんが得た「所得」に課税される税金です。

「消費税」とは、皆さんがした買い物等の色々な取引に対して課税される税金です。

あなたが、まだ学生で、仕事による収入を得ていない場合には、所得税は課税されませんが、あなたが今後就職して、給料をもらうようになれば、所得税を支払うことがあると思います。

一方で、あなたがこれまで買い物等の取引をしたことがあるのであれば、消費税は負担したことがあるはずです。

コンビニでの買い物等もこれに含まれますので、皆さんの多くは、既に消費税を負担していることになります。

Question 2

所得税ってどういうものなの?

所得税は、働いて給料をもらうと納めなければいけないのかな?

103万円の壁、だよ!給与所得控除額の最低額が103万円なんだ。

ポイント

- 「所得」とは、皆さんが得た収入から必要経費等の特定の金額を差し引いたものです。所得税はこの「所得」に課税されます。

- 例えば、給与所得の場合には、収入が103万円を超えると所得税の課税対象になります。

所得税は、働いて収入を得ると納付しなければならないものだとイメージしている人も多いのではないでしょうか。

所得税の対象になる所得は、働いて得る給料(給与所得)だけではなく、様々な所得が対象になります(利子所得、配当所得、不動産所得等)が、ここでは、皆さんの多くにとって最も身近なものになると考えられる給与所得に絞って、説明をしていきます。

まず、「所得」と「収入」の違いについてです。

例えば、ある小売業者が、商品を売って年間で2000万円の収入を得たとします。しかし、その小売業者は、商品の仕入れ代金や店舗の賃料等の経費を年間1000万円支払っていました。

このとき、「収入」は2000万円ですが、「所得」は2000万円-1000万円=1000万円になります。

このように、所得とは、得た収入から必要経費等の特定の金額を差し引いたものを言います。

所得税とは、この「所得」に課税する制度です。

(「収入」全体に課税しないのは、何故でしょうか?考えてみましょう。)

さて、働いて得た給料についても、その得た総額は「収入」です。

もっとも、給与所得については、上記の事業所得のように必要経費を控除することが認められていません。

その代わりに法律で定められた「給与所得控除額」を給与収入から差し引くことで「給与所得」が算出され、その給与所得から「人的控除等」を差し引くことで、課税の対象となる所得(課税所得)が算出されます。

この課税所得算出の仕組みについては、詳しくは国税庁ホームページ に記載されていますが、給与所得控除額の最低額が55万円とされ、また、人的控除等基礎控除額は48万円とされています。

したがって、一年間の給料の総額がこれらの合計である103万円を超えなければ、課税の対象となる課税所得はないことになるので、所得税を納付する必要はありません。

1年間の給料の総額が103万円を超えた場合には、所得税を納めなければいけません。

その納付の方法については、次で説明します。

Question 3

所得税ってどうやって納めるの?

そうすると、アルバイトの収入が103万円を超えると、確定申告が必要なの?

でも、収入が103万円を超えている友達に聞いても、確定申告してないらしいんだよね・・・。

ポイント

- 所得税は、原則として自分で申告して納税をする必要があります(確定申告)が、給与所得については、雇用主が代わりに納めるべき額を計算して納付してくれる「源泉徴収」と「年末調整」という制度があります。

- 雇用主が源泉徴収と年末調整をした場合には、従業員は原則として自身で確定申告をする必要はありません。

- もっとも、自身で確定申告をしなければいけない場合もあります。どのような場合に確定申告をしなければいけないかを知っておくことが大切です。

国の税金は、納税者が自ら税務署へ所得等の申告を行うことにより税額が確定し、この確定した税額を自ら納付することになっています(確定申告)。

申告をしなければならない方が申告しなかったり、申告期限を過ぎてから申告すると、「加算税」や「延滞税」が課される場合があります。

ただ、実際に働いて給料(年間103万円以上)をもらっている人の中には、「これまで確定申告なんかしたことない!」という人もいるかと思います。

それは何故でしょうか。

給与所得については、雇用主が、従業員の代わりに納めるべき額を計算して納付してくれる「源泉徴収」と「年末調整」という制度があります。

雇用主は、この源泉徴収と年末調整をする義務を負っているとされていますので、従業員が、自ら確定申告をしなくて良い場合があるのです。

○ 源泉徴収

源泉徴収とは、従業員が納付すべき所得税等の額を計算し、毎月の給与やボーナスから差し引かれます。

これを源泉徴収といいます。

○ 年末調整

毎月の給与等から源泉徴収された所得税等の額が、様々な理由により、その従業員が一年間で納付すべき所得税等の額と一致しないことがあり、そのような場合の過不足額の精算が行われます。

これを年末調整といいます。

この源泉徴収と年末調整を雇用主が行うことによって、従業員が自ら確定申告をせずとも、従業員が納付すべき所得税等が納付されることになります。

働いて給料をもらっている人の中に、確定申告をした経験がない人がいるのは、このような理由によります。

もっとも、

①給与の収入金額が2000万円を超える方

②給与所得や退職所得以外の所得金額の合計額が20万円を超える方

は、給与所得者でも確定申告をする必要があるので、注意が必要です。

また、2箇所以上から給与の支払いを受けている方については、確定申告をしなければいけない場合があります。

詳しくは国税庁ホームページ「暮らしの税情報」 (PDF/6.5MB) をご覧ください。

Question 4

消費税ってどうやって納めるの?

消費税は、僕たちがその分のお金をお店に払うけど、誰が納めているんだろう。

学校で「間接税」だって教わったの、覚えてない?

ポイント

- 消費税は、消費者が負担する税金ですが、納付するのは事業者です。このように税負担者と納付者が異なる税金を間接税といいます。

- 消費税は、商品・製品の販売やサービスの提供等の取引に対して広く公平に課税される税ですが、二重、三重に税がかかることのないように、税が累積しない仕組みが採られています。

皆さんの多くは、「消費税」を負担した経験があると思います。

しかし、皆さんが消費税相当額の金銭を払ったのはお店に対してであり、税務署に納付しているわけではないはずです。

それでは、消費税はどのように納付されるのでしょうか。

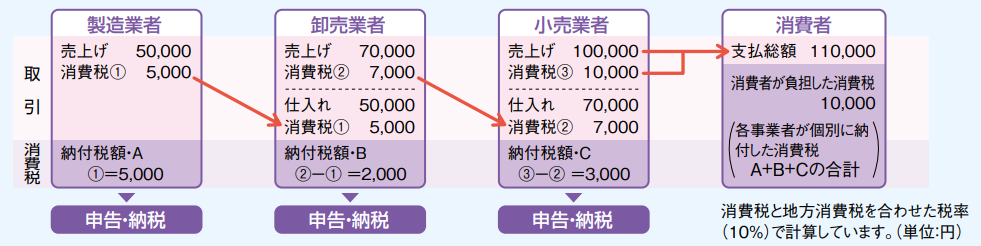

消費税は、「取引」に対して課税されます。

例えば、あなたがお店で11万円(消費税相当額1万円)の商品を買ったとします。

その商品があなたのものになるまでに

①商品の製造者と卸売業者の取引

②卸売業者と小売事業者の取引

③小売事業者とあなたの取引

の3つの取引が存在する場合、消費税は、この3つの取引の全てに課税されます。

このように、それぞれの取引における納付税額が、各事業者によって申告・納税されることになり、これらの納付税額の合計額を消費者が負担する形となっているのです。

ですので、消費者は消費税について確定申告をする必要はありませんが、実際にはその消費税相当額を負担します。

事業者はその納付税額について確定申告をする必要があります。

Question 5

年金制度って、どういう種類があるの?

税金以外にも、年金についても知っておかないと!

20歳から全ての人に国民年金への加入義務が生じるから、注意が必要だね。

ポイント

- 日本の公的年金制度は、20歳以上60歳未満の全ての方が加入する国民年金と、会社員・公務員の方が加入する厚生年金保険の2階建て構造になっています。

- 成年年齢の引下げ後も、国民年金の加入義務が生じる年齢は20歳のままです。

日本の公的年金制度は、老後の暮らしや、事故などで障害を負ったとき、ご自身が亡くなったときに備え、みんなで暮らしを支え合うという社会保険の考え方で作られた仕組みです。

税金として納められたお金は、インフラ等の社会を維持するための支出全般に充てられますが、公的年金制度において納められた保険料は、年金受給者に対する年金給付に充てられます。

日本の公的年金制度は、20歳以上60歳未満の全ての方が加入する国民年金と、会社員・公務員の方が加入する厚生年金保険の、いわゆる「2階建て構造」になっています。

会社員・公務員の方は、国民年金と厚生年金保険の2つの年金制度に加入していることになります。

国民年金は、20歳になった全ての方に加入義務が生じます。

これは収入の有無に関係しませんので、学生であっても国民年金に加入しなければいけません。ただし、保険料の支払いについては、学生である期間中は猶予を受けられる仕組みが設けられています。

2022年4月に成年年齢が18歳に引き下げられた後も、国民年金の加入義務が生じる年齢は20歳のままです。

Question 6

「国民年金加入のお知らせ」が届いたけど、どうすればいいの?

翔平、国民年金保険料の学生納付特例制度の手続した?まさか放っておいてないよね?

あ、まだ手続してない!急がないと!

ポイント

- 20歳になり、国民年金に加入すると、国民年金保険料を納める義務が生じます。

- 国民年金保険料の納付が猶予されたり、その一部又は全部の免除を受けたりすることができる制度はありますが、申請等の手続が必要です。

- 国民年金保険料の免除や納付猶予を受けた場合、一定の期間内であれば追納が可能です。

- 国民年金保険料の未納により、将来の国民年金給付(高齢になったときのほか、障害を負ったり、亡くなった場合にも支給されます)を受けられなくなったり、その額が少なくなってしまうことがあります。

20歳の誕生日からおおむね2週間以内に、皆さんのもとに「国民年金加入のお知らせ」が届きます。

20歳になった皆さんは、同封されている納付書で、国民年金の保険料を納付する義務があります。

所得が一定以下の場合は、次の制度を活用することで、国民年金の保険料の納付猶予又は免除を受けることができます。

ただし、これらの制度を利用するためには、市役所等において申請等の手続をする必要があります。

学生納付特例制度

学生であって、本人の所得が一定以下(前年所得が128万円+扶養親族等控除額+社会保険料控除額等の合計額以下)の場合に、保険料の納付が猶予される制度です。

納付猶予制度

50歳未満で学生以外の方であって、本人とその配偶者の所得がそれぞれ一定以下(前年所得が(扶養親族等の数+1)×35万円+32万円以下)である場合に、保険料の納付が猶予される制度です。

このほかに、本人、世帯主、配偶者の所得がそれぞれ一定以下の場合に、保険料の全部又は一部の免除を受けることができる「全額免除制度」、「一部免除制度」があります。 詳しくは知っておきたい年金のはなし(PDF/23.1MB) をご覧ください。

追納について

免除や納付猶予を受けた期間については、その後10年間は追納をすることが可能です。

詳しくは、 こちら をご覧ください

これらの制度による保険料の納付の猶予や免除を受けずに、保険料の納付を怠ってしまうと、将来の国民年金給付(高齢になったときのほか、障害を負ったり、亡くなった場合にも支給されます)を受給することができなくなったり、受給額が減ったりすることがあります。

Question 7

厚生年金保険って、どういうもの?

国民年金と、厚生年金って、何が違うんだろう・・・?

厚生年金は、会社等で働いている人が加入する年金だよ。保険料は労使折半されるんだ。

ポイント

- 厚生年金保険とは、会社員・公務員の方が加入することになる年金です。

- 厚生年金保険では、厚生年金保険料を事業主と従業員が半額ずつ負担しています(労使折半)

- 厚生年金保険の加入者が納める保険料には国民年金の保険料も含まれているので、厚生年金保険の加入者は、別途国民年金保険料を納付する必要はありません。

厚生年金保険は、会社などに雇用されて勤務している人や、公務員が加入する年金です。

厚生年金保険は事業主(勤務先)が厚生年金保険料の半額を負担しています(労使折半)。

働いている人は、給与明細などで「厚生年金保険料」等の名目で給料から天引きされているのを見たことがあるかと思いますが、実際の納付額は、給与明細などに記載されている保険料の倍額となります。

厚生年金保険は、働いていたときに受け取っていた給料の額と加入期間に応じて給付額が決められます。

また、厚生年金保険に加入している人は、別途国民年金の保険料を納付する必要はありません。

高齢になったときのほか、障害を負ったり、亡くなったりしたときには、国民年金と厚生年金保険の両方の給付を受け取ることができます。

なお、アルバイトやパートタイマーとして働いている方でも、通常の労働者の4分の3以上の労働時間があれば、原則として厚生年金に加入することになります。また、労働時間が通常の労働者の4分の3未満であっても、厚生年金に加入しなければならない場合があります。

詳しくは、こちら をご覧ください。

第9話 解説

- 越えるとどうなる?103万円の壁 -